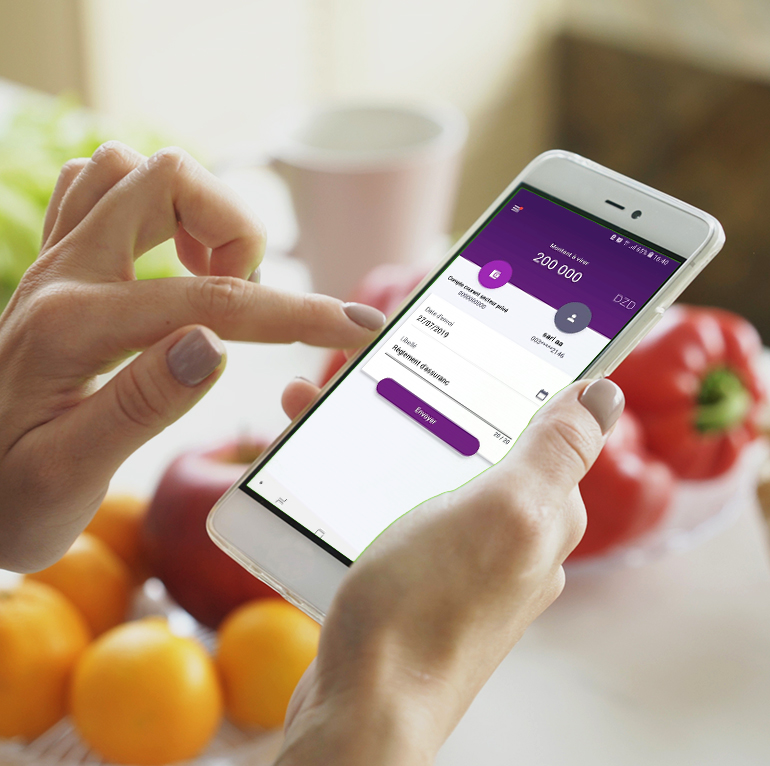

تحويلاتكم عبر الأنترنت

تطبيق DIGITBDL ماهو؟ هو تطبيق للهاتف المحمول مخصص حصريًا لزبائن البنك وهو متاح للتحميل في كلا المتجرين (GooglePlay) و (AppleStore). يسمح لك بطلب وتنفيذ المعاملات البنكية المرتبطة بحسابك من هاتفك الذكي لمن يستهدف إنه مخصص حصريًا لزبائن بنك التنمية المحلية. بالتدقيق، زبون مستقل يملك هاتف ذكي مجهز بالانترنت. مدة الاشتراك المدة الزمنية للاشتراك لخدمة "DIGITBDL " غير محددة الحسابات المعنية حساب الشيك للخواص كل الحسابات الجارية حساب الادخار بدون أو بنسبة فائدة سقف التحويلات المالية عن طريق منصة DigitBdl التحويل الداخلي: غير محدد التحويل الخارجي: يقل عن 1000000.00 دج المزايا سهل الاستعمال: بفضل هذه الخدمة يصبح التنقل الى وكالاتكم البنكية للقيام بالعمليات غير ضروري. الخدمة متوفرة 24/24 ساعة و 7/7 أيام سريع وموثوق: قوموا بإجراء جميع العمليات البنكية بطريقة آنية إمكانية الدمج بين الحسابات: إمكانية ربط جميع الحسابات البنكية بواسطة هذا التطبيق الوفرة على مستوى كامل وكالات بنك التنمية المحلية الموزعة عبر كامل التراب الوطني الأمان رسائل مشفرة من اجل تأمين الملفات النصية ” التشفيرة” الرقم السري للولوج مستوى أعلى من السرية والأمان عند إدخال الرقم السري وكملة المرور للتطبيق نموذج: يجب أن يحتوى الرقم السري على مجموع أحرف كبيرة و أحرف صغيرة، أرقام و رموز مختلفة ما بين 08 الى 10 مثال: أب @1 ك 2 د ق ك كيفية الاشتراك تقدموا الى وكالات البنك تقدموا الى وكالات بنك التنمية المحلية أطلبوا استشارة المكلف أطلبوا استشارة المكلف بالزبائن الذي يوجهكم بهدف تفعيل التطبيق قوموا بملء استمارة الاشتراك قوموا بملء استمارة الاشتراك، ثم اطلبوا الرقم السري التعليمات ما هي منصة تطبيق DigitBdl ؟ هو تطبيق يمكن استعماله بواسطة الهاتف الذكي موجه شخصيا الى زبائن بنك التنمية المحلية، متوفر ويمكن الحصول عليه بعد تحميل التطبيق من قوقل بلاي (GooglePlay) و أبل ستور (AppleStore) بالنسبة لنظام الاستغلال أندرويد Android و ايسو iOS . هو متوفر بثلاث لغات وهي العربية، الفرنسية والانجليزية. فضاء عمومي: خدمة موجهة الى كل الأشخاص الراغبين تثبيت التطبيق عن طريق جهاز أبل ستور (AppleStore) مع إمكانية الولوج الى كل الخدمات الظرفية. فضاء مصادق عليه: ضرورة الحصول على المصادقة عن طريق إدخال الرقم السري البنك الالكتروني e-Banking مع توفير الولوج لمجمل الخدمات. وتحويل الأموال، وإدارة القروض، وتتبّع نشاطات التمويل التجاري وغيرها الكثير من الخدمات من خلال واحدة من البيئات المصرفية الرقمية الأسرع والأكثر أمناً المتوفّرة على حاسوب أو جهاز لوحي (تابلت) أو هاتف محمول آمن مرتبط بالإنترنت. ما هي المميزات المتعلقة بالتطبيق الخدمات المتوفرة في تطبيق الهاتف الذكي وبشكل رئيسي هي: دليل الاستعمال: هو دليل استعمال يشرح بالتفصيل كيفية استعمال التطبيق في الهاتف الذكي وكالاتنا: يمنح لكم إمكانية معاينة كل وكالات بنك التنمية المحلية عبر بطاقية تحدد مكان وجود وكالاتنا في كامل التراب الوطني أيضا بواسطة قائمة لتسهيل عملية البحث خدماتنا: طرح العروض البنكية التي يروج لها بنك التنمية المحلية الخدمات المتوفرة في المساحة المصادق عليها هي: الاطلاع على الرصيد بأثر رجعي على الرصيد الاطلاع على الرصيد و استخراج سجل الهوية البنكية في مختلف التطبيقات ( الرسائل النصية الالكترونية، تطبيق فايبر، تطبيق ميسنجر …) الاطلاع على العمليات البنكية القروض/ التعاملات البحث في العمليات من الحساب البنكي الاطلاع على الرصيد خدمة الرسائل المباشرة اتصال المستشار التجاري تغيير الرقم السري للمرور المحمول الاطلاع على البطاقة البيبنكية قائمة العمليات البنكية عبر البطاقة البيبنكية التحويل الموحد ( من حساب الى حساب آخر لمستفيد) تاريخ الرجعي و التوقيع عبر التحويل البنكي. خدمة الرسائل النصية القصيرة لبنك التنمية المحلية: تمنح الإمكانية لزبائن بنك التنمية المحلية من استقبال رسائل نصية قصيرة (160 حرف) على الهاتف الذكي من اجل إخطارهم بطريقة منتظمة على الرصيد في حسابهم. الإخطار بالرسائل النصية يحدد عند التسجيل في خدمة الرسائل النصية القصيرة ما هي ميزة التطبيق هو تطبيق يتم تحميله في الهاتف الذكي. كل تحيين متعلق بالتطبيق DIGIT بنك يتم بطريقة اتوماتيكية. من هي الفئة التي يمكن أن تستفيد من الخدمة التطبيق موجه حصريا الى زبائن بنك التنمية المحلية منهم الخواص، المهنيين والمؤسسات. لأي أغراض يمكن استعمال التطبيق يسمح لكم التطبيق ب: يمكن القيام بالعمليات عن بعد دون التنقل من أجل معرفة الرصيد أو القيام بعمليات التحويل إمكانية الاطلاع على الرصيد عن بعد من أي مكان إمكانية الحصول على نظرة عامة وشاملة يمكنكم إجراء تحويلات بنكية بسرعة، في حالة الطوارئ. يتم الاتصال بكم من طرف المستشار التجاري في حالة الضرورة. ما هي الحسابات البنكية التي تخص التطبيق يمكنكم الاستفادة من الخدمات التالية عند الاشتراك في التطبيق كالتالي: بطاقة بيبنكية CIB لبنك التنمية المحلية دفتر الادخار بدون او بهامش ربح تأمين على الحياة “الأمان” ما هي الحسابات البنكية التي تخص التطبيق تخص جميع الحسابات البنكية الموطنة في بنك التنمية المحلية دون استثناء. ما هي إجراءات الاشتراك؟ يمكن للزبون الموطن على مستوى وكالة بنك التنمية المحلية التقدم من أجل الاستفادة من الخدمة والاشتراك. ستستفيدون من رمز خاص ورقم سري للمرور بعد التسجيل على مستوى الوكالة. عليكم تغيير رقمكم السري المروري بعد الاستعمال الأول والدخول للموقع الخاص به على النحو التالي: أ ب ج ف 1 @ ه ع. هل يوجد مستحقات مالية للدفع للاشتراك لخدمة التحويل الدائم ؟ لا، لا توجد مستحقات مادية يدفعها الزبون للاشتراك في الخدمة، بل بالعكس، فالشروط البنكية المطبقة للاستفادة من خدمة هي كالتالي: الشروط البنكية للزبائن الخواص: 150 دج / معفى من الضرائب/ شهريا الشروط البنكية للزبائن المهنيين: 750 دج/ معفى من الضرائب/ شهريا الشروط البنكية للزبائن المؤسسات: 2000 دج / معفى من الضرائب/ شهريا هل هذه الخدمة مؤمنة ؟ نعم، الولوج الى التطبيق والمصادقة على العمليات ي تم بطريقة جد مؤمنة بواسطة رقم سري شخصي للمرور، يمكن للزبون تكراره ثلاث مرات. كل المبادلات التي تتم بين الزبون والبنك مؤمنة بواسطة استعمال تقنيات التشفير. كيف يتم الاطلاع على حسابي عندما يتعلق بالأمر بأول استعمال للتطبيق والخدمة، يجب عليكم تغيير الرقم السري للمرور الذي تحصلتم عليه من الوكالة التابعة لكم من طرف المستشار التجاري، حسب الطريقة التالية: أ ب ج د 1 @ 5. إدخال الرمز الذي تم تسليمه لكم على مستوى الوكالة البنكية، أيضا الرقم السري للمرور وبعدها يتم المصادقة على العملية. ما هي المتطلبات الرئيسية من أجل الولوج من اجل استعمال منصة DIGIT بنك، يجب أن تتوفر مجموعة من العوامل وهي: الحصول على اشتراك لخدمة DIGIT بنك للبنك امتلاك هاتف جوال من نوع هاتف ذكي مجهز بنظام أي أو أس IOS أو Android لديك انترنت في الهاتف 3G/4G تثبيت التطبيق في الهاتف الذكي بإتباع خطوات معينة هل يمكن القيام بتحويلات بواسطة المنصة نعم، يمكن القيام بتحويلات مالية ما هو الحد الأعلى والأدنى للتحويل المبلغ المالي يحدد وفق الشروط